Определение рыночной стоимости объекта незавершенного строительства как инструмент выявления эффективности государственно-частного партнерства*

А. В. Байковская

соискатель кафедры философии,

Уральский федеральный университет

имени первого Президента России Б. Н. Ельцина

Экономический анализ: Теория и практика

№46 (253) - 2011

В статье предложен модифицированный подход к определению реальной величины рыночной стоимости объекта недвижимости на каждой стадии строительства, что дает возможность выявить целесообразность и наилучшую форму государственного участия в проекте.

Проблема оценки эффективности управления крупными интегрированными структурами, в том числе и с государственным участием, остается в настоящее время весьма актуальной. Основными качественными параметрами оценки эффективности управления госкорпорациями и государственно-частными партнерствами, реализующими приоритетные проекты, в том числе строительство объектов стратегического и социального назначения, являются стоимость, устойчивость, информационность, оперативность(вероятность завершения строительных работ в намеченные сроки).

Статья предоставлена Информационным центром Издательского дома «ФИНАНСЫ и КРЕДИТ» при Уральском федеральном университете имени первого Президента России Б.Н. Ельцина.

Создание в России корпоративных структур, таких как государственные корпорации и государственно-частные партнерства, предполагает, что госкорпорации как более крупные и стабильные субъекты экономической деятельности под полным государственным контролем позволят объединить промышленный потенциал и финансовый капитал для восстановления разрушенных экономических и производственных связей и дальнейшего прорыва в технико-экономической конкуренции с развитыми странами [1].

Оценка эффективности государственно-частного партнерства в строительстве объекта недвижимости может осуществляться путем определения его рыночной стоимости, строительство которого ведется за счет государственного и частного капитала. После определения рыночной стоимости объекта незавершенного строительства рассматриваются варианты его финансирования за счет государственных и частных средств в различных пропорциях, рассчитывается вариант наиболее выгодного и рентабельного партнерства государства и частных предприятий, и делается вывод о возможности и целесообразности строительства или достройки объекта на выбранных условиях.

Процесс оценки рыночной стоимости объекта незавершенного строительства настолько многообразен и разнокритериален, что существующих принципов, используемых в методиках, явно недостаточно, чтобы дать оценщикам надежный инструментарий производства расчетов. Автором предлагается модифицированный подход расчета рыночной стоимости объекта незавершенного строительства с применением традиционных подходов к оценке недвижимого имущества: доходного, затратного и сравнительного.

Модифицированный подход должен основываться на принципе равновесия государственно-частного партнерства в строительстве, в соответствии с которым необходимо рассмотреть возможность и целесообразность государственно-частного партнерства при начале строительства или достройке объекта незавершенного строительства.

Метод расчета оценки в рамках каждого подхода во многом будет определяться стадией строительства, на которой находится объект недвижимости в момент проведения оценки.

Для выявления наиболее эффективных способов взаимодействия частных предприятий и государства на каждой стадии строительного цикла необходимо классифицировать объекты недвижимости.

Автором приводится классификация объектов недвижимости по степени готовности:

готовые объекты;

объекты, требующие реконструкции или капитального ремонта;

объекты незавершенного строительства. Классификация объектов незавершенного строительства необходима для определения возможностей их дальнейшего полезного использования и создания условий для привлечения средств инвесторов, заинтересованных в их завершении, что позволит вовлечь объекты незавершенного строительства в хозяйственный оборот, сократить их объемы и обеспечить эффективное использование ранее произведенных капитальных вложений.

Классификация объектов незавершенного строительства по степени готовности отражает основную отличительную черту таких объектов, а именно - незавершенность. В зависимости от уровня готовности объекта недвижимости можно выделить каждому уровню соответствующую стадию строительства.

Предлагается следующая классификация стадий строительства в зависимости от степени готовности объекта:

готовность до: 1-5 %-проектно-изыскательские работы и отвод земельного участка объекта, подготовка котлована, возведение (устройство)фундамента;

готовность 15—70 % — объекты с низкой степенью готовности (до 50 %), объекты с высокой степенью готовности (свыше 50%);

готовность свыше 70 % - объекты, находящиеся на стадии завершения.

В зависимости от стадии строительства объекта недвижимости, инвестирование средств может осуществляться в различных формах взаимодействия. Однако в инвестиционно-строительном комплексе России в настоящее время процессы объединения частного бизнеса и государства и создания корпоративного партнерства практически отсутствуют. Схема взаимодействия государства и частных компаний на различных стадиях строительства объекта недвижимости, которая позволит выявить наиболее эффективные формы взаимодействия, а также рассмотреть наиболее оптимальную долю участия государства в достройке объекта и целесообразность вложения средств в конкретный объект незавершенного строительства, приведена на рис. 1.

Возникновение государственно-частного партнерства в строительстве объекта недвижимости может возникнуть на этапе подписания соглашений перед началом строительства, когда определяются доля и форма государственного участия либо когда строительство объекта уже ведется (т. е. государство выступает в качестве соинвестора строительного проекта). Вход государства в качестве соинвестора в инвестиционный строительный проект, как правило, связан с неудачной реализацией инвестиционных проектов, в которых конкретные инвесторы, склонные к повышенным рискам, в условиях неблагоприятного инвестиционного климата не смогли реализовать свои проекты. Для того чтобы вернуть хоть часть вложенных средств, многие из них готовы отказаться от начатых проектов либо реализовать объекты незавершенного строительства на открытом рынке более эффективным собственникам, либо привлечь заинтересованного соинвестора. Решение этого вопроса является важным и для развития субъектов РФ, поэтому участие государства в достройке объекта недвижимости в качестве соинвестора может явиться единственной возможностью достройки объекта и сдачи его в эксплуатацию.

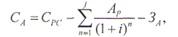

Форма государственного участия может быть выражена как в денежном выражении, так и в предоставленных льготных условиях на строительство. Так, например, государственное участие может быть осуществлено в предоставлении земельного участка под строительство с возможностью последующего выкупа. В этом случае рыночная стоимость доли государственного участия в строительстве будет равна рыночной стоимости права аренды на земельный участок на срок осуществления строительства (краткосрочная аренда). Следовательно, рыночную стоимость права аренды на земельный участок, если он находится в государственной или муниципальной собственности, поскольку это наиболее типичный случай для современных условий формирования рынка земли, можно определить по формуле:

где С А - стоимость права аренды арендатора на земельный участок, денежных единиц;

С РС - стоимость права собственности на земельный участок, денежных единиц;

А Р - арендная плата, установленная в договоре аренды, денежных единиц;

3 А - рыночная стоимость права на заключение договора аренды, денежных единиц;

i - ставка дисконтирования, %;

n = 1,...j - срок предоставления земельного участка в аренду, лет.

Из юридического толкования права аренды земли и из его экономического содержания следует, что отличие стоимости права аренды земли от стоимости полного права собственности определяется объемом правомочий, получаемых при использовании земли на том или ином праве.

Отсюда следует, что разница в стоимости земельного участка, находящегося в собственности или в аренде, определяется разницей между рыночной стоимостью выкупленного права аренды с учетом текущих платежей, рисками уменьшения доходов арендатора вследствие неких действий собственника по изменению ставок арендной платы и незаключения договора аренды в будущем, а также предоставлением возможности приобретения земельного участка в собственность и издержками по приобретению такого права [3].

Позиция Высшего Арбитражного Суда заключается в том, что если земельный участок был предоставлен в аренду на срок строительства, выкуп его в собственность согласно требованиям ст. 36 Земельного кодекса РФ невозможен [4]. Собственники обладают исключительным правом на приватизацию земельного участка только после сдачи находящегося на нем объекта недвижимости в эксплуатацию, т.е. после выполнения разрешенного использования земельного участка - под строительство конкретного объекта.

В случаях, когда строительство объекта уже ведется и государство вступает в инвестиционно-строительный проект в качестве соинвестора, для определения стоимости доли его участия необходимо оценить рыночную стоимость всего проекта на дату заключения соглашения. Для этого необходимо определить рыночную стоимость объекта незавершенного строительства.

В существующих методиках оценки не решен вопрос, каким образом следует учитывать специализированный "характер недвижимости, что является важнейшим фактором при оценке объектов незавершенного строительства. Автор предлагает модифицированный подход к определению рыночной стоимости объектов незавершенного строительства в рамках реализации проектов государственно-частными партнерствами. Рассмотрим применение каждого из трех существующих подходов к оценке объектов незавершенного строительства,

Практика показывает, что затратный подход к оценке объектов незавершенного строительства является основным, тем не менее, в существующих методиках не учитывается специфика учета стоимости прав на земельный участок (варианты расчета рыночной стоимости права аренды на земельный участок приведены ранее), а также корректный расчет физического и функционального износов.

К основным характеристикам не завершенного строительством земельного участка относятся:

имеется часть или полный комплект разрешительной документации на строительство, физических изменений земельного участка нет;

имеется комплект документации, проведены работы нулевого цикла;

имеется комплект документации, часть зданий и сооружений с различной степенью готовности;

имеется готовое здание, нет необходимой документации. Для наиболее точного определения рыночной стоимости прав на земельный участок, пока еще незастроенный, но который планируется застроить в самое ближайшее время, необходимо применять метод предполагаемого использования. Для применения метода предполагаемого использования (или дисконтирования денежных потоков) необходимо рассчитать текущую (настоящую) стоимость будущих доходов путем дисконтирования каждого денежного потока с применением функций сложных процентов по формуле

где С РС —рыночная стоимость права собственности на земельный участок, денежных единиц;

CF k - денежный поток периода (года), денежных единиц;

r - ставка дисконтирования, %;

m - продолжительность прогнозного периода, лет;

k - номер прогнозного периода;

PS - возможная цена перепродажи земельного участка (стоимость реверсии), денежных единиц.

Также при расчете рыночной стоимости прав на земельный участок возможно применение метода выделения остатка для земли, однако в этом случае еще более возрастает значимость исходной документации, необходимой для оценки. Заказчиком должны быть предоставлены совершенно точные планы по поводу предполагаемого использования земельного участка в ближайшее время, причем планы должны быть подтверждены реальными документами по освоению земельного участка [3].

Специфика расчета физического износа объектов незавершенного строительства заключается в более интенсивном устаревании конструктивных элементов таких объектов. Не завершенные строительством объекты, не имеющие кровли, завершенных ограждающих конструкций и инженерных систем, а также те, на которых не проводились работы по консервации, испытывают воздействие повышенной влажности, агрессивности воздушной среды и различных температурных колебаний. Пребывание незащищенных конструкций на открытом воздухе ускоряет процесс снижения их прочностных свойств.

Степень увеличения износа конструкций, находящихся вне замкнутого теплового контура, может определяться экспертным путем, а также соотношением минимальной продолжительности эффективной эксплуатации конструкций из сборного и монолитного железобетона до их постановки на капитальный ремонт при условии их эксплуатации в нормальном режиме и в тяжелых условиях, включая открытые сооружения. По экспертной оценке, величина поправочного коэффициента может составить 1,1—1,15.

Таким образом, размер физического износа может быть рассчитан как скорректированная величина ежегодных амортизационных отчислений для данного типа здания (сооружения) с учетом условий пребывания конструкций вне теплового контура.

Тогда величина физического износа определяется по формуле

где И ф - величина физического износа, %;

Т - период между датой приостановки строительства и датой проведения оценки;

Н ам - норма амортизации для оцениваемого типа здания (сооружения) [2].

Таким образом, стоимость объекта незавершенного строительства, полученная с позиции затратного подхода, равна сумме стоимости улучшений на участке за вычетом накопленного износа и стоимости прав на земельный участок.

Сравнительный подход при оценке незавершенных объектов имеет крайне ограниченное применение из-за сложности расчета поправочных коэффициентов. Однако при разработке дополнительных критериев исследования, сравнительный подход становится доступным к применению и, более того, рыночная стоимость, полученная с позиции этого подхода, будет отражать стоимость оцениваемого объекта с учетом сложившейся рыночной ситуации месторасположения объекта и факторов, влияющих на формирование этой стоимости.

Выбор сравнительного подхода для определения рыночной стоимости объекта незавершенного строительства в первую очередь определяется степенью готовности объекта: если степень готовности объекта ниже 15 %, то наиболее достоверными методами расчета рыночной стоимости такого объекта будут методы затратного подхода.

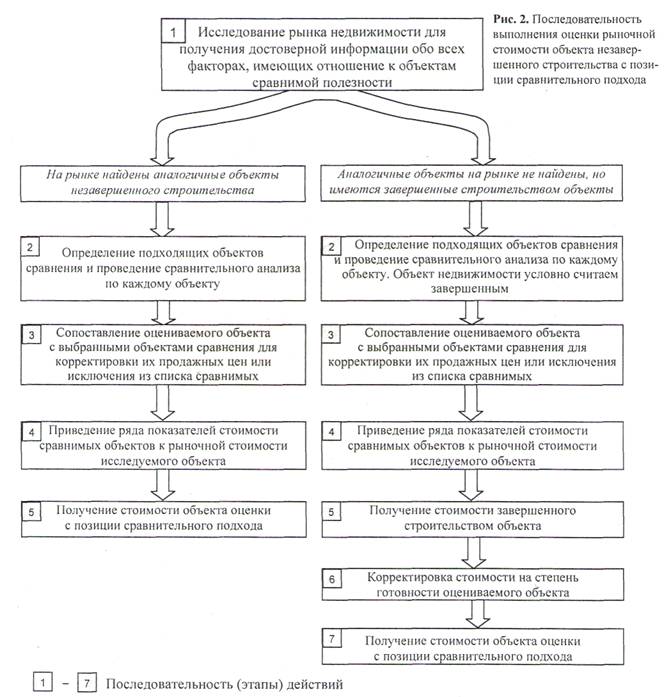

Последовательность выполнения оценки стоимости прав на объект незавершенного строительства, степень готовности которых превышает 15 %, с позиции сравнительного подхода приведена на рис. 2.

При сравнении оцениваемого объекта незавершенного строительства с объектами-аналогами (также незавершенными) необходимо ввести ряд корректировок, характеризующих особенности объектов незавершенного строительства (в том числе корректировку на различие в степени готовности оцениваемого объекта и объектов-аналогов). В случае если на рынке отсутствуют продажи аналогичных объектов незавершенного строительства и завершенные строительством объекты аналогичного назначения, от применения сравнительного подхода следует отказаться.

Дня расчета стоимости объектов незавершенного строительства сравнительным подходом автором предложен модифицированный метод расчета, который позволит рассчитать в рамках сравнительного подхода рыночную стоимость при отсутствии на рынке прямых объектов-аналогов, не завершенных строительством, но при достаточном количестве аналогичных завершенных объектов. Такой метод можно охарактеризовать как метод стоимости воспроизводства по аналогам.

В этом методе оценка производится на основе предварительного подбора и сравнения оцениваемого объекта с объектами-аналогами, уже созданными в данное время и находящимися в эксплуатации. После нахождения аналогов как результат оценки принимается их стоимость воспроизводства, т. е. рассчитанная для них сметная стоимость в строительном проекте. Для эксплуатируемых объектов-аналогов, выставленных на продажу, известна стоимость продажи, которая корректируется и суммируется с рассчитываемым износом каждого объекта-аналога. Предполагается, что полученную стоимость можно соотнести со стоимостью нового строительства анализируемых объектов, в отношении которой в дальнейшем вносятся корректировки, отражающие специфику объектов незавершенного строительства (коэффициент готовности, срок, прошедший с начала строительства и др.).

Таким образом, результат определяется по проектным аналогам сразу в конечном, интегральном стоимостном виде. Если выбранные аналоги несколько отличаются от оцениваемого объекта, производится корректировка их стоимости.

Метод стоимости воспроизводства по аналогам целесообразно применять при работе с функционально и архитектурно ординарными объектами строительства, т. е. если оценивается недостроенный объект типового жилищного строительства, то и сравнение происходит с аналогичным выстроенным объектом. При наличии непринципиально отличающихся свойств оцениваемых объектов их аналоги и оценки подбираются и корректируются с учетом таких отличий [2].

Актуальность метода воспроизводства по аналогам заключается в том, что он позволяет обоснованно применить сравнительный подход при расчете рыночной стоимости объекта незавершенного строительства.

На первых двух этапах осуществляются сбор - информации, анализ рынка объекта оценки, а также выявление наиболее сопоставимых объектов, но уже завершенных строительством и эксплуатируемых. В расчетах используются объекты-аналоги, наиболее сходные с объектом оценки по основным ценообразующим характеристикам: местоположению, разрешенному использованию, функциональным и архитектурным характеристикам и др. На этом этапе незавершенность объекта не учитывается. В результате проведенных исследований рынка недвижимости, сравнения рассматриваемого объекта с предлагаемыми, необходимо сделать ряд поправок от сравнительных объектов к рассматриваемому (этап 3, рис. 2).

На четвертом этапе рассчитывается физический износ объектов-аналогов для последующего расчета поправки. Объект, степень износа которого составляет более 80 %, не может быть использован по своему профилю без проведения капитального ремонта. Поэтому покупка здания с подобной степенью износа происходит с иной мотивацией по сравнению с покупкой здания с меньшим износом. В первом случае - 3TOj как правило, покупка прав на строительство нового объекта. Поэтому необходимо выбрать объекты-аналоги с более низкой степенью физического износа, тогда и поправка на износ будет меньше, что является более корректным.

На пятом этапе рассчитывается поправка на физический износ, которая учитывает степень износа оцениваемого здания. Корректировочный коэффициент рассчитывается параметрическим методом как соотношение остаточных стоимостей оцениваемого здания и значения остаточной стоимости зданий-аналогов. Таким образом, поправка на физическое состояние рассчитывается по формуле:

где К и - поправка на физический износ;

И 1 - коэффициент физического износа оцениваемого здания, рассчитанный в рамках затратного подхода;

И 2 - коэффициент износа сопоставимых объектов определен методом экспертных оценок на основании визуального осмотра.

При расчете физического износа оцениваемого объекта учитываются период консервации и период проведения ремонтных работ. Результатом этапа является предполагаемая стоимость воспроизводства объектов-аналогов, рассчитываемая путем суммирования откорректированной цены продажи объекта-аналога и величины физического износа в денежном выражении.

Полученные величины предполагаемой стоимости воспроизводства объектов-аналогов являются основными показателями, которые подвергаются дальнейшей корректировке уже на те критерии, которые отражают специфику объектов незавершенного строительства (этап 6).

Стоимость объекта незавершенного строительства с позиции сравнительного подхода получается как средневзвешенная по сопоставимым объектам. Весовые коэффициенты присваиваются в зависимости от достоверности и полноты информации по каждому сопоставимому объекту и близости его характеристик объекту оценки.

Заключительным этапом сравнительного подхода является анализ произведенных расчетов для получения итоговой величины стоимости оцениваемого объекта. При этом необходимо тщательно проверить использованные для расчета данные по сопоставимым продажам и их скорректированные величины, провести согласование скорректированных величин сопоставимых продаж путем расчета средневзвешенной (среднеарифметической) величины.

Таким образом, рассчитанная средневзвешенная величина будет являться в большинстве случаев итоговой вероятной ценой продажи оцениваемого объекта, которая может быть округлена в допустимых пределах в каждом конкретном случае.

Последовательное применение аналогии в сравнении объектов незавершенного строительства с объектами завершенного строительства позволяет существенно расширить инструментарий оценщиков в такой специфической сфере, как определение стоимости объектов недвижимости, не прошедших процедуру государственной регистрации в установленном порядке, на основании использования большего количества аналогов, необходимых для сопоставления с объектом оценки при применении сравнительного подхода.

Доходный подход к оценке подразумевает, что стоимость объекта недвижимости на дату оценки есть текущая стоимость чистых доходов, которые могут быть получены владельцем в течение будущих лет, после завершения реконструкции и сдачи объекта в эксплуатацию (т. е. сдачи объекта в аренду или непосредственного использования его в доходном предприятии владельца).

Исходя из принципа замещения, принято считать, что доход, приносимый недвижимостью в случае размещения в ней доходного бизнеса, равен экономии на аренде (т. е. аналогичен доходу, полученному от сдачи объекта в аренду). Подход с точки зрения дохода представляет процедуру оценки стоимости, исходя из того принципа, что стоимость недвижимости непосредственно связана с текущей стоимостью всех будущих чистых доходов [5].

В условиях государственно-частного партнерства расчет стоимости объекта недвижимости на любой стадии строительства будет исходить из равенства

где V - рыночная стоимость объекта незавершенного строительства;

V r - текущая стоимость государственных средств, вкладываемых в объект недвижимости;

V ч - текущая стоимость частного капитала, вкладываемого в объект недвижимости. Рассмотрим три формы государственного участия в строительстве объекта недвижимости.

Первая - предоставление земельного участка для строительства без взимания арендной платы на срок осуществления строительства с возможностью последующего его выкупа после завершения строительства и оформления права собственности на объект недвижимости. В этом случае стоимость государственных средств, вкладываемых в объект недвижимости, будет равна текущей стоимости права аренды на земельный участок, рассчитываемой исходя из срока строительства.

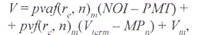

Вторая - предоставление государством денежных средств в кредит по льготной процентной ставке на любом этапе строительства. Применяя методы ипотечно-инвестиционного анализа [3], алгебраическое выражение для стоимости объекта незавершенного строительства будет выглядеть следующим образом:

где V — рыночная стоимость объекта незавершенного строительства;

V m - текущая стоимость государственных средств, вкладываемых в объект недвижимости (сумма кредита);

pvaf(r e ,n) m - фактор текущей стоимости единичного аннуитета при конечной отдаче на частный капитал r e , и сроке n;

NOI- чистый операционный доход;

РМТ-ежегодное обслуживание предоставленного государством долга;

pvf(r e ,n) m - фактор текущей стоимости единицы (реверсии);

V term - цена перепродажи недвижимости (реверсия) через п лет;

МР n - остаток долга в конце срока п, который является непогашенным в конце прогнозного периода.

Третья - внесение государством денежных средств в качестве соинвестора на любой стадии строительства. Стоимость государственного участия можно рассчитать как долю от рыночной стоимости объекта незавершенного строительства.

Особенности объекта незавершенного строительства как объекта оценки обусловили особый подход к формированию будущих денежных потоков при отсутствии информации о деятельности предприятия и определения ставки дисконтирования в условиях большей неопределенности, чем у действующих предприятий. Отсутствие ретроспективных данных об объекте незавершенного строительства как о действующем предприятии заставляет рассматривать причины, входящие в формулы расчета денежных потоков как случайные, задавая для них определенный диапазон возможных значений.

Прогнозирование будущих потоков денежных доходов от владения объектом недвижимости возможно уже на этапе строительства. Для этого нужно выявить цели осуществления строительства объекта недвижимости: для последующей продажи либо для постоянного извлечения дохода. С точки зрения доходности среди объектов незавершенного строительства можно выделить объекты, предназначенные в перспективе для аккумулирования дохода от их использования (доходная недвижимость, будущие предприятия) и для удовлетворения собственных или общественных потребностей. К первым относятся объекты производственного и коммерческого назначения, ко вторым - объекты жилья и социальной сферы.

Если объект недвижимости предназначен для продажи, то возможны два варианта расчета его рыночной стоимости:

- построение вероятностных денежных потоков, исходя из расчета стоимости 1 м2 площади объекта на различной стадии строительства. Для этого необходимо произвести расчет выручки от продажи каждой категории помещений в строящемся объекте недвижимости;

- построение доходов от продажи здания по частям в текущих ценах (анализ рынка долевого строительства), которое заключается в подборе аналогичных объектов, выставленных на продажу, и использовании значений заявленных или фактических цен в качестве критерия искомой стоимости. Для сравнения подбираются объекты-аналоги, имеющие максимальное совпадение по нескольким ключевым характеристикам с объектом оценки и не имеющие принципиально несопоставимых параметров. В случае оценки коммерческой недвижимости, строительство которой ведется для последующего извлечения дохода, расчет рыночной стоимости можно осуществить через расчет будущих доходов от сдачи здания в аренду методом дисконтированных денежных потоков. Однако в том состоянии, в каком объект незавершенного строительства находится на дату проведения оценки, его нельзя рассматривать как объект доходной недвижимости. Поэтому полученную стоимость объекта оценки необходимо уменьшить не только на величину затрат на окончание строительства, которые понесет собственник до ввода объекта в эксплуатацию, но следует также привести к дате проведения оценки путем дисконтирования будущих доходов.

Пример расчета стоимости объекта, не завершенного строительством, полученной через расчет будущих доходов от сдачи здания в аренду, приведен в таблице. Расчеты по этому методу в значительной степени опираются на прогнозируемые в будущем доходы, о которых невозможно судить достоверно. На практике также необходимо рассмотреть различные варианты получения доходов от сдачи объекта в аренду: оптимистический, нормальный и пессимистический, а также построить модель наиболее вероятного развития событий. Прогнозирование денежных потоков будет строиться с момента сдачи объекта в эксплуатацию. В случае отсутствия информации о сроках окончания строительства их расчет можно произвести исходя из различных вариантов развития событий, влияющих на строительство конкретного объекта.

Расчет стоимости объекта незавершенного строительства с позиции доходного подхода через расчет будущих доходов от аренды здания

| Показатель | Способ расчета (источник) | Величина |

| Площадь объекта оценки S, м 2 | Данные заказчика | 1 667 |

| Средняя арендная ставка для оцениваемых помещений С А , руб./м 2 /мес. | Расчет методом сравнительной единицы на основании анализа рынка | 475 |

| Потенциальный валовой доход от владения объектом оценки ПВД, руб./г. | ПВД = SС А * 12 мес. | 9 501 900 |

| Коэффициент недозагрузки, учитывающий недосбор арендной платы Kз доли ед. |

К

З

= (1-К

нд

)*(1-К

нс

), где К З - коэффициент загрузки, равный кумулятивному накоплению процентных значений перечисленных факторов; К нд - коэффициент недозагрузки; К нс - коэффициент недоиспользования и потерь при сборе арендных платежей |

0,8 |

| Действительный валовой доход от владения объектом оценки ДВД руб./г. | ДВД = ПВД*К | 7 601 520 |

| Налог на имущество (для юридических лиц) Н им , руб. | Налоговый кодекс РФ (2,2% от остаточной балансовой стоимости) | 39 923 |

| Остаточная стоимость на дазу оценки, руб. | Данные заказчика | 1 814 682 |

| Расходы на управление Р упр , руб. | Анализ рынка (2 % от ДВД в год) | 152 030 |

| Налог на землю Н З ,% (савки земельного налога, принятые муниципальной думой города) | Для настоящего примера - 1,2% от кадастровой стоимости | 63 402 |

| Чистый операционный доход от владения объектом недвижимости, руб./г. | ЧОД = ДВД - Н им - Р упр - Н з | 7 346 165 |

| Ставка дисконтирования, % |

Метод кумулятивного построения: r = Y б + β*(Y р - Y б ) + Y нл , где Y б - безрисковая ставка; β - мера систематического риска, характеризующая амплитуду отклонения общего дохода от объекта по сравнению с изменениями на рынке в целом, коэффициент определяется по таблице взвешенных рисков; Y р - среднерыночная ставка дохода - установленная рынком цифра, отражающая сумму, которую предприниматель ожидает получить в виде премии за использование своего капитала, инвестированного в недвижимость (проект строительства); (Y р - Y б ) - рыночная премия за риск (превышение над безрисковой ставкой дохода), которую инвестор получает в качестве компенсации за дополнительный риск, связанный с капиталовложениями в данный объект; Y нл - надбавка за степень ликвидности объекта, рассчитанная по формуле Y нл = Y б *T э /12, T э - срок рыночной экспозиции объекта оценки в месяцах |

14,58 |

| Стоимость завершенного строительством объекта недвижимости C зав , руб. | C зав = ЧОД/r | 50 385 217 |

| Коэффициент дисконтирования К д , доли ед. | К д = 1/(1 + r) n | 0,8493 |

| Срок до окончания строительства, лет | Данные заказчика (прогноз) | 1,2 |

| Стоимость здания на дату оценки, включая затраты на завершение строительства в текущих ценах C тек , руб. | C тек = C зав *К д | 42 792 982 |

| Затраты на завершение строительства 3, руб. | Рассчитываются в рамках затратного подхода. Степень готовности объекта 24% | 32 522 660 |

| Итого текущая стоимость объекта оценки с позиции доходного подхода через расчет будущих доходов, руб. | C ит = C тек - З | 10 270 316 |

Полученную стоимость объекта оценки необходимо не только привести к дате проведения оценки путем дисконтирования будущих доходов, но и уменьшить на величину затрат на окончание строительства, которые понесет собственник до ввода объекта в эксплуатацию.

Заключительным этапом оценки является согласование результатов, полученных доходным, затратным и сравнительным методами, и приведение стоимостных показателей к единой рыночной стоимости объекта оценки.

Расчет корректной стоимости объектов незавершенного строительства является важным фактором стимулирования развития этого сегмента рынка недвижимости, что имеет большое значение как для развития территорий субъектов, так и для предприятий-инвесторов, заинтересованных в активизации спроса на объекты, в которых заморожены значительные средства, способные приносить весомую прибыль собственнику при их конвертации в другие виды бизнеса и предпринимательской деятельности. Именно поэтому статичность принятых теоретических подходов требует уточнения в соответствии с возникновением новых рыночных условий, связанных с формированием адекватной спросу стоимости объектов недвижимости на всех стадиях строительства.

Определив рыночную стоимость объекта незавершенного строительства, можно узнать рыночную стоимость доли участия государства в строительстве того или иного объекта недвижимости либо спрогнозировать целесообразность и форму такого участия, рассчитав в последующем рентабельность проекта, зная действительную величину стоимости.

Государственно-частное партнерство является для современной России новым механизмом по реконструкции, созданию и управлению инфраструктурными объектами. За последние 5-7 лет концессионные соглашения и другие инструменты привлечения внебюджетных частных инвестиций стали активно использоваться в региональной и федеральной практике.

Список литературы

1. Городнова Н.В., Банковская А.В. Методический подход к оценке сроков завершения строительства объектов государственно-частными партнерствами // Стратегический управленческий анализ. Екатеринбург: УрФУ, 2011.№ 3.

2. Оценка недвижимости: учебник / под ред. А.Г. Грязновой, М.А. Федотовой и др. М.: Финансы и статистика, 2009.

3. Оценочная деятельность. Оценка стоимости имущества. О.М. Ванданимаева, П.В. Дронов, Н. Н. Ивлева и др.; под ред. И.В. Косоруковой. М.: Маркет ДС, 2009. Кн. 2.

4. Постановление Президиума Высшего Арбитражного Суда РФ от 09.11.2010 № 7454/10.

5. Barton P, Bryan S, Robinson S. Modelling in the economic evaluation of health care: selecting the appropriate approach. J Health Serv Res Policy. 2004. № 9.

Проектное финансирование

Проектное финансирование Проектное финансирование в Краснодаре

Проектное финансирование в Краснодаре Условия для проектного финансирования

Условия для проектного финансирования Особенности ПФ

Особенности ПФ