Разработка системы контроля за эффективностью управления стоимостью компании

В.Г. Когденко,

доктор экономических наук,

заведующая кафедрой финансового менеджмента

Национальный исследовательский ядерный университет

«Московский инженерно-физический институт»

Финансовый менеджмент

8 (488) - 2012

В статье представлен алгоритм использования показателей и факторов стоимости бизнеса в системе внутреннего контроля компании. Предложены показатели контроля за стоимостью бизнеса, сгруппированные по уровням управления и функциональным подразделениям. Статья может быть полезна специалистам финансовых служб, принимающим финансовые решения, в контексте ценностно ориентированного менеджмента.

Развитие системы внутреннего контроля компании должно соответствовать новым тенденциям, связанным в первую очередь с переходом от контроля за соблюдением норм и правил законодательства и целевого использования средств к контролю за эффективностью деятельности.

Поскольку критерием эффективности бизнеса становится создание стоимости на основе удовлетворения интересов потребителей, система внутреннего контроля должна трансформироваться в систему контроля за созданием стоимости.

В связи с этим возникает необходимость развития внутреннего контроля как науки и области практической деятельности. Это должно происходить в направлении обеспечения контроля за новыми стоимостными критериями оценки деятельности компании для более качественного анализа фундаментальных факторов стоимости бизнеса и обоснования стратегических решений по его развитию. Контроль за показателями эффективности управления стоимостью позволяет своевременно принимать решения, направленные на увеличение дисконтированной величины всех будущих денежных потоков компании и рост ее фундаментальной стоимости.

Переход к системе контроля за управлением стоимостью предполагает:

выбор приоритетов по критерию создания стоимости;

переориентацию систем планирования, оценки результатов деятельности и материального поощрения на показатели стоимости.

Для реализации этих задач необходима система показателей, с помощью которой формализуются цели бизнеса и контролируется их достижение. Требования к системе контрольных показателей следующие:

ориентация показателей контроля на создание стоимости, связь показателей с фундаментальной стоимостью;

отражение в контрольных индикаторах не только показателей текущей деятельности, но и этапов реализации стратегии компании, направленной на создание стоимости;

системность показателей контроля, охватывающих все службы по горизонтали и все уровни управления по вертикали. Включение в систему не только финансовых, но и нефинансовых показателей;

поддержка показателями контроля цикла управления, использование показателей в целеполагании, планировании, учете, анализе, мотивации;

включение показателей контроля в финансовую модель, обеспечивающую возможность проведения сценарного анализа.

В комплексную систему контроля за эффективностью управления стоимостью входят четыре группы индикаторов [4].

1. Рыночная стоимость акций и их курсовая динамика. Показатели используются в качестве целевых нормативов создания стоимости для компаний, акции которых котируются на рынке.

2. Фундаментальная стоимость бизнеса, рассчитанная на основе дисконтированных денежных потоков. Показатели фундаментальной стоимости используются:

в качестве целевых нормативов создания стоимости для любых компаний;

в качестве критериев для оценки альтернативных стратегий развития бизнеса и инвестиционных проектов;

в качестве нормативов создания стоимости для подразделений.

3. Первичные факторы стоимости и индикаторы создания стоимости. Используются в качестве целевых показателей для планирования и оценки краткосрочных и среднесрочных результатов деятельности подразделений и компании в целом.

4. Вторичные, третичные и прочие факторы стоимости, в том числе внешние и внутренние; финансовые и нефинансовые показатели, к числу которых относятся и опережающие индикаторы. Отражают эффективность рыночной, операционной, инвестиционной и финансовой деятельности компании. Используются:

в системе мотивации персонала;

при разработке стратегии развития подразделений и компании в целом;

для оценки эффективности выбранной стратегии.

Что касается количества факторов создания стоимости, то для того, чтобы видеть общую картину деятельности компании и глубинные причины возникновения проблем, достаточно пяти-десяти ключевых факторов стоимости. Верхний предел может достигать двадцати факторов [4].

В целом систему факторов стоимости бизнеса можно представить определенным образом (см. рисунок). Внешние факторы стоимости, неконтролируемые компанией, отражают, насколько характеристики страны, региона, отрасли, рынка способствуют созданию стоимости. К основным макроэкономическим индикаторам, оказывающим влияние на возможность бизнеса создавать стоимость, относятся:

фаза делового цикла экономики;

темп роста ВВП;

темп инфляции;

уровень безработицы;

валютный курс;

уровень процентных ставок;

налоговая нагрузка;

политическая стабильность.

К региональным факторам, оказывающим влияние на процесс создания стоимости компаниями, находящимися на территории региона, относятся факторы, характеризующие инвестиционный климат:

темп роста регионального продукта;

инвестиционный потенциал региона;

инвестиционный риск региона;

региональная инфраструктура.

К отраслевым факторам относятся следующие индикаторы:

цикл развития отрасли;

общая тенденция развития отрасли - сокращение или расширение деятельности;

изменения в технологии производства;

экономические показатели в отрасли (в частности, уровень загрузки производственных мощностей, показатели производительности и ресурсоемкое™ продукции);

экологические требования и проблемы отрасли;

требования нормативных правовых актов, регулирующих деятельность в отрасли;

доступность и стоимость материальных и прочих ресурсов, необходимых в производстве;

особенности деятельности (например, в отношении трудовых договоров, порядка финансирования).

Следующая группа внешних показателей стоимости бизнеса - рыночные показатели, могут отчасти контролироваться компанией в том случае, если она обладает существенной рыночной властью. Рыночными индикаторами являются:

емкость рынка и темп роста емкости рынка;

конъюнктура рынка, динамика рыночных цен;

входные и выходные барьеры, степень их преодолимости;

интенсивность конкуренции, рыночная доля и рыночная власть конкурентов;

степень дифференциации продукции конкурирующих компаний.

Внутренние факторы создания стоимости характеризуют:

текущее состояние компании,

перспективы ее будущего развития, от которых зависит процесс создания стоимости.

Внутренние показатели стоимости находятся под контролем руководства компании. К ним относятся финансовые и нефинансовые показатели [2].

Финансовые факторы стоимости отражают эффективность компании в прошедших периодах.

Нефинансовые факторы позволяют прогнозировать изменение стоимости бизнеса в будущем.

Финансовые и нефинансовые внутренние факторы стоимости, которые формируются в процессе декомпозиции первичных факторов стоимости, отражают эффективность компании во всех аспектах бездеятельности:

1) рыночная деятельность, включающая маркетинговый комплекс, продажи и обслуживание покупателей, влияет на следующие факторы стоимости:

удовлетворенность покупателей;

степень доверия брендам;

количество привлеченных покупателей;

рыночная доля;

объем продаж;

рентабельность продаж;

оборачиваемость капитала;

2) операционная деятельность - основная деятельность компании, обеспечивающая эффективное приобретение и использование экономических ресурсов, реструктуризацию и совершенствование бизнеса, а также снабжение, производство, кадровую политику. От эффективности операционной деятельности Зависят следующие факторы стоимости:

удовлетворенность Персонала

производительность труде;

ресурсоемкость продукции;

налоговая нагрузка;

период оборота элементов внеоборотных активов и оборотного капитала;

рентабельность продаж;

3) инвестиционная деятельность, обеспечивающая совершенствование производственного потенциала, инновации и развитие бизнеса, определяет следующие факторы стоимости:

объем и эффективность затрат на НИОКР;

объем инвестиций;

состояние материально-технической базы;

величина производственной мощности;

отдача от внеоборотных активов;

4) финансовая деятельность направлена на обеспечение бизнеса источниками капитала.

От эффективности и активности финансовой деятельности зависят:

структура капитала компании;

ее финансовая устойчивость;

доля капитализируемой прибыли;

стоимость источников капитала.

К финансовым факторам стоимости, являющимся структурообразующей основой системы контроля за управлением стоимостью, относятся первичные факторы стоимости:

рентабельность инвестированного капитала, которая в значительной степени зависит от эффективности рыночной и операционной деятельности компании;

средневзвешенная стоимость капитала, которая в основном зависит от решений, принимаемых в ходе осуществления финансовой деятельности;

устойчивый темп роста инвестированного капитала, величина которого определяется инновационной, инвестиционной и финансовой активностью компании.

К структурообразующим показателям относятся также индикаторы созданной бизнесом стоимости:

экономическая прибыль;

экономическая добавленная стоимость;

денежная добавленная стоимость (доход владельца);

добавленная акционерная стоимость;

общая доходность бизнеса;

акционерная доходность бизнеса;

спред эффективности.

Их предназначение - фиксировать абсолютные и относительные результаты компании в создании стоимости.

В системе внутреннего контроля за созданием стоимости необходимо контролировать не только финансовые факторы стоимости, но и нефинансовые показатели:

показатели работы с клиентами и индикаторы их удовлетворенности продукцией компании;

показатели эффективности управления персоналом и удовлетворенности сотрудников;

показатели внутренних процессов, обеспечивающие устойчивые конкурентные преимущества и рост бизнеса, а также индикаторы корпоративного управления [3]. К показателям удовлетворенности клиентов относятся:

степень узнаваемости бренда;

стабильность клиентской базы;

доля новых покупателей;

доля «потерянных» покупателей;

информированность покупателей;

рыночная доля компании.

Эффективность управления персоналом определяют по следующим индикаторам;

степень удовлетворенности персонала;

уровень профессиональной подготовки;

индикаторы мотивации персонала;

коэффициент текучести кадров;

коэффициент стабильности кадров;

коэффициент оборота по приему;

коэффициент оборота по выбытию персонала.

Нефинансовые показатели внутренних бизнес-процессов отражают их ключевые характеристики:

время;

качество;

издержки на осуществление бизнес-процессов.

Поэтому они включают следующие индикаторы:

скорость обработки заказов, время на выполнение заказов;

процент потерь от брака;

материалоемкость, трудоемкость, энергоемкость продукции.

Модель корпоративного управления компанией - фактор, не так давно признанный, Но оказывающий на стоимость компании существенное влияние, характеризуется показателями, отражающими:

организационную, финансовую и управленческую структуру компании;

прозрачность компании;

структуру собственности и контроля;

состав управляющих органов;

внутренние механизмы корпоративного управления.

Для формирования системы контроля за управлением стоимостью принципиальное значение имеют три стадии.

1. Декомпозиция первичных факторов стоимости, отражающая системные связи элементов бизнеса с процессом создания стоимости. Формирование моделей первичных, вторичных и т. д. факторов стоимости бизнеса, обеспечивающих возможность комплексно анализировать цепочку создания бизнесом стоимости и обосновывать решения, направленные на ее максимизацию.

2. Разработка финансовой модели компании, ориентированной на оценку стратегических решений на основе прогноза финансовых показателей и расчета фундаментальной стоимости бизнеса. Оценка эластичности стоимости бизнеса к изменениям факторов стоимости и установление приоритетов, т.е. тех факторов стоимости, влияние которых на стоимость наиболее существенно. Разработка алгоритма оценки вклада каждого подразделения в создание стоимости бизнеса.

3. Институционализация, т.е. включение факторов стоимости и показателей их определяющих в систему контроля, планирования, оценки работы компании и обоснования управленческих решений.

Решение этих задач позволяет разработать информационно-аналитическую систему, которая обеспечит возможность оперативно аккумулировать и представлять достоверную и полную информацию для принятия эффективных решений, направленных на увеличение стоимости бизнеса.

Фундаментальная стоимость бизнеса зависит от трех первичных факторов стоимости. Однако влияние рентабельности инвестированного капитала на стоимость бизнеса, как правило, существенно превосходит влияние других первичных факторов. Именно поэтому этот фактор следует дезагрегировать таким образом, чтобы полученные вторичные, третичные и другие факторы стоимости в максимальной степени были задействованы в системе контроля за управлением стоимостью компании.

Уровень и динамика рентабельности инвестированного капитала зависит от эффективности решений, принимаемых в рамках рыночной, операционной и инвестиционной деятельности компании. Неэффективный комплекс маркетинга приводит к ослаблению рыночной власти компании и падению маржи, снижению рентабельности инвестированного капитала. Неэффективный контроль за операционными расходами приводит к снижению операционной прибыли и далее к снижению рентабельности инвестированного капитала. Решения в сфере управления оборотным капиталом сказываются на периоде оборота инвестированного капитала. Неэффективные инвестиционные решения приводят к снижению отдачи от внеоборотных активов и увеличению периода оборота инвестированного капитала.

Рентабельность инвестированного капитала целесообразно дезагрегировать на трех уровнях:

Первый уровень декомпозиции. Декомпозиция рентабельности инвестированного капитала на два фактора:

рентабельность продаж;

коэффициент оборачиваемости инвестированного капитала.

Второй уровень декомпозиции. Декомпозиция рентабельности продаж на показатели ресурсоемкое™ (или коэффициенты расходов) и декомпозиция периода оборота инвестированного капитала на показатели периода оборота внеоборотных активов и оборотного капитала.

* Третий уровень декомпозиции. Декомпозиция показателей ресурсоемкости и периода оборота внеоборотных активов и оборотного капитала на влияющие на них факторы.

Модель рентабельности инвестированного капитала при поэлементном разложении рентабельности продаж (первый и второй уровень декомпозиции) излагается в виде формулы:

где ROS NO - чистая операционная рентабельность продаж (отношение чистой операционной прибыли к выручке);

k IC - коэффициент оборачиваемости инвестированного капитала;

ME, ZE, AE, RE - соответственно показатели материалоемкости, зарплатоемкости, амортизациеемкости, прочей ресурсоемкости (отношение соответствующих расходов к выручке);

ROS FS - рентабельность прочей деятельности (без процентов к уплате), определяемая как

отношение прочего финансового результата к выручке;

t e - эффективная ставка налога на прибыль;

P FA , P WC - период оборота внеоборотных активов и оборотного капитала;

Т C - длительность календарного периода.

На третьем уровне дезагрегируются показатели ресурсоемкости:

материалоемкость;

зарплатоемкость;

амортизациеемкость и пр.

Это позволяет контролировать эффективность бизнес-процессов. На этом уровне задействованы следующие показатели:

производительность труда;

средняя заработная плата;

реальная материалоемкость;

относительный индекс цен (соотношение цен на сырье и материалы и цен на готовую продукцию);

норма амортизации;

отдача от амортизируемого имущества;

общая ресурсоемкость;

удельный вес прочих расходов и др.

Также на третьем уровне декомпозиции дезагрегируются период оборота внеоборотных активов и период оборота оборотного капитала, что позволяет контролировать эффективность использования различных видов активов. В том числе:

эффективность управления основными средствами, запасами и высоколиквидными активами;

эффективность кредитной политики и устойчивость рыночной позиции компании.

В системе контроля за управлением стоимостью первичным фактором, зависящим от решений, касающихся структуры капитала, является средневзвешенная стоимость инвестированного капитала. Величина средневзвешенной стоимости капитала в основном зависит от решений, принимаемых в рамках финансовой деятельности, т. е. решений о том, какие внешние источники капитала привлекать и в какой части капитализировать чистую прибыль и использовать ее для финансирования компании. Схема декомпозиции средневзвешенной стоимости капитала включает два уровня.

Первый уровень декомпозиции. Декомпозиция средневзвешенной стоимости капитала на показатели структуры инвестированного капитала и стоимости источников инвестированного капитала, а именно собственного капитала и заемного капитала.

Второй уровень декомпозиции. Декомпозиция стоимости источников, а именно стоимости собственного капитала, которая представлена моделью, сформированной на основе метода «восходящего бета» и заемного капитала. Эта модель дезагрегируется на основе зависимости между процентной ставкой и уровнем кредитоспособности заемщика, формализуемой с помощью методики оценки кредитоспособности заемщика.

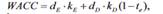

На первом уровне декомпозиции модель средневзвешенной стоимости капитала имеет вид:

где d E , d D - удельный вес собственного и заемного капитала в инвестированном капитале соответственно;

k E , k D - стоимость собственного и заемного капитала соответственно. На втором уровне декомпозиции рыночная стоимость собственного капитала представлена моделью, позволяющей оценить систематический риск фундаментальным способом

где k Lf — локальная безрисковая доходность по долгосрочным инструментам;

β о - отраслевой коэффициент бета (коэффициент бета вида деятельности);

TFC - постоянные расходы компании;

TVC - переменные расходы компании;

t - эффективная ставка налога на прибыль компании;

D - заемный капитал компании;

Е - собственный капитал компании;

MRP L - локальная среднерыночная премия за риск.

Как показывает анализ представленных моделей, средневзвешенная стоимость капитала в значительной мере определяется факторами финансовой деятельности. Влияние операционной деятельности проявляется через коэффициент бета, а именно через показатель операционного рычага, который формализуется в данном случае соотношением постоянных и переменных расходов.

Третий из первичных факторов стоимости -темп роста инвестированного капитала. Это не только фактор стоимости бизнеса, ускоряющий создание или разрушение стоимости. Темп роста инвестированного капитала (наряду с темпом роста выручки и прибыли) - один из самых объективных показателей успешности бизнеса, поскольку только эффективный бизнес растет темпами, опережающими рост рынка, отрасли и экономики страны в целом. Схема декомпозиции устойчивого темпа роста капитала включает два уровня.

Первый уровень декомпозиции. Уравнение устойчивого темпа роста на первом уровне декомпозиции представляет собой четырехфакторную мультипликативную модель, позволяющую дать комплексную оценку основным факторам, определяющим темп роста собственного и инвестированного капитала компании:

активность финансовой политики оценивается мультипликатором собственного капитала;

эффективность инвестиционной деятельности - коэффициентом оборачиваемости чистых активов;

конкурентоспособность выпускаемой продукции и эффективность контроля за расходами - маржой прибыли;

направленность дивидендной политики - коэффициентом капитализации прибыли.

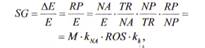

Все это может быть выражено формулой

где ΔЕ - прирост собственного капитала, обусловленный капитализацией прибыли;

Е - собственный капитал;

R - нераспределенная прибыль; :

NA - чистые активы;

TR - выручка;

NP - чистая прибыль;

М - мультипликатор собственного капитала;

k NA - коэффициент оборачиваемости чистых активов;

ROS - чистая общая рентабельность продаж (отношение чистой прибыли к выручке);

k k - коэффициент капитализации прибыли.

Второй уровень декомпозиции. С учетом двух дополнительно вводимых на втором уровне декомпозиции факторов, позволяющих детализировать выводы относительно операционной и финансовой деятельности, а именно коэффициента эффективности прочей деятельности и коэффициента процентного бремени, модель устойчивого темпа роста приобретает вид:

где NPS - чистая прибыль от продаж;

ROSN - чистая рентабельность продаж (отношение чистой прибыли от продаж к выручке); kFR - коэффициент эффективности прочей деятельности, рассчитываемый как отношение чистой операционной прибыли, которая включает прочий финансовый результат компании, к чистой прибыли от продаж; к„с - коэффициент процентного бремени, рассчитываемый как отношение чистой прибыли к чистой операционной прибыли.

Для разработки системы контроля за эффективностью управления стоимостью бизнеса необходимо соотнести внутренние финансовые и нефинансовые факторы и показатели стоимости с уровнями управления компании и ее функциональными подразделениями. Выделяют три уровня управления:

институциональный (верхний);

управленческий (средний);

технический (нижний) [5].

На институциональном уровне:

формулируется стратегия бизнеса;

разрабатываются долгосрочные программы;

принимаются решения, касающиеся взаимодействия организации с ее внешней средой - конкурентами, поставщиками, потребителями, банками, государством.

На институциональном уровне управления контролируются агрегированные итоговые показатели стоимости бизнеса:

фундаментальная стоимость бизнеса;

добавленная стоимость;

свободный денежный поток компании;

общая доходность бизнеса.

На среднем (управленческом) уровне происходит взаимодействие с руководителями верхнего звена в процессе принятия решений в части сбора информации, разработки проектов решений, экспертизы принятых решений, а также трансформация принятых решений в конкретные задания руководителям нижнего звена, координация и контроль за их деятельностью. На среднем уровне управления (управление бизнес-подразделениями) контролируются следующие показатели:

1) первичные факторы стоимости бизнеса:

рентабельность инвестированного капитала;

средневзвешенная стоимость инвестированного капитала;

темп роста инвестированного капитала;

рыночная доля компании на обслуживаемых рынках;

2) объем производства и продаж; соотношение темпов роста емкости рынка и объема продаж;

3) прибыль от продаж, в том числе:

по видам деятельности;

регионам;

сегментам рынка;

темп роста показателей прибыли;

5) объем инвестиций; затраты на модернизацию оборудования; затраты на технологические (продуктовые и процессные), маркетинговые, организационные инновации;

6) индикаторы эффективности инвестиций; индикаторы эффективности использования интеллектуального капитала;

7) период оборота внеоборотных активов; период оборота оборотного капитала;

8) показатели удовлетворенности и «сохранности» покупателей; уровень качества продукции;

9) удельный вес затрат на переподготовку персонала; степень удовлетворенности персонала; коэффициент текучести кадров; коэффициент стабильности кадров; производительность труда; средняя заработная плата и темп ее роста;

10) налоговая нагрузка.

На нижнем (техническом) уровне управления осуществляется выполнение бизнес-процессов и обеспечивается использование имеющихся материальных, трудовых, финансовых, интеллектуальных ресурсов. На нижнем уровне управления (производственные подразделения) контролируются следующие показатели:

объем производства;

нормы расхода сырья и материалов; материалоемкость продукции; энергоемкость продукции; зарплатоемкость продукции; амортизациеемкость продукции и пр.;

коэффициент производственных расходов; коэффициент управленческих расходов; коэффициент коммерческих расходов;

производительность труда и темп ее роста;

показатели использования мощностей; доля оборудования, находящегося в ремонте; непроизводительное время оборудования, связанное с простоями;

период оборота запасов; затраты на хранение запасов; длительность производственного цикла;

процент потерь от брака, простоев, несохранности активов; уровень контроля качества;

стабильность технических свойств продукции; стабильность производственного процесса.

По функциональной горизонтали индикаторы контроля за эффективностью управления стоимостью бизнеса группируются с учетом сложившегося в компании разделения труда. Это разделение предполагает обособление отдельных функциональных областей, в частности, маркетинга, финансов, инноваций, производства.

В подразделениях сбыта продукции контролируются следующие показатели:

темп прироста объема продаж;

информированность покупателей; качество информации о рынке;

своевременность выполнения заказов; скорость обработки заказа;

ассортимент продукции;

затраты на хранение готовой продукции;

индикаторы удовлетворенности покупателей; коэффициент «сохранности» покупателей; доля новых покупателей; доля «потерянных» покупателей; выручка и прибыль на одного покупателя;

рентабельность продаж;

период оборота дебиторской задолженности; период оборота готовой продукции;

затраты на систему распределения, в том числе относительно производственных затрат;

затраты на систему стимулирования, в том числе в процентах к выручке;

коэффициент коммерческих расходов; численность сбытового персонала; зарплата сбытового персонала.

В подразделениях закупок контролируются показатели:

индикаторы цены закупаемых ресурсов; индикаторы качества закупаемых ресурсов; индикаторы гибкости, своевременности поставок; затраты на хранение запасов сырья и материалов;

материалоемкость продукции;

период оборота запасов; период оборота кредиторской задолженности.

В финансовых подразделениях контролируются показатели:

объем привлекаемых финансовых ресурсов;

стоимость привлекаемых финансовых ресурсов; своевременность обслуживания и погашения обязательств;

коэффициент процентного бремени;

финансовый рычаг;

величина финансовых и реальных инвестиций;

длительность финансового цикла; период оборота дебиторской задолженности; период оборота кредиторской задолженности; период оборота высоколиквидных активов.

В научно-исследовательских подразделениях контролируются показатели:

затраты на НИОКР; численность сотрудников научно-исследовательских подразделений;

удельный вес затрат на инновации в выручке; удельный вес затрат на НИОКР; удельный вес затра т на приобретение новых технологий, на исследования и разработки, выполненные сторонними организациями;

удельный вес инновационной и новой продукции в выручке;

удельный вес нематериальных активов в валюте баланса;

фондовооруженность, энерговооруженность труда, степень автоматизации и механизации труда.

Таким образом, каждое звено цепочки создания стоимости характеризуется специфическими показателями, которые выступают в качестве основных ориентиров при принятии решений и контрольных индикаторов эффективности деятельности компании [1,3]. Несмотря на то, что каждая компания обладает уникальным набором бизнес-процессов для создания добавленной стоимости и достижения поставленных целей, возможно формирование общей схемы системы контроля, основанной на показателях ключевых бизнес-процессов, присущих любому бизнесу.

Контроль за перечисленными показателями позволяет:

повысить эффективность деятельности компании;

улучшить качество выпускаемой продукции;

увеличить создаваемую бизнесом стоимость.

Список литературы

1. Волков Д.Л. Теория ценностно-ориентированного менеджмента: финансовый и бухгалтерский аспекты. СПб. Высшая школа менеджмента. 2008.

2. Казанцева С.А. Проблемы определения факторов, влияющих на формирование стоимости предприятия. Актуальные вопросы экономики и управления: материалы международной заочной научной конференции / под ред. Г. Д. Ахметовой. М.:РИОР.20И.

3. Китова О.В. Основы управления эффективностью маркетинга. М.: Изд. ГОУ ВПО РЭА им. Г.В.Плеханова. 2008.

4. Коупленд Т. Стоимость компаний: оценка и управление: пер. с англ. М.: Олимп-Бизнес. 2005.

5. Парсонс Т. Система современных обществ: пер. с англ. Л.А. Седова и А.Д. Ковалева / под ред. Л.С. Ковалевой. М.: Аспект Пресс. 1998.

Проектное финансирование

Проектное финансирование Проектное финансирование в Краснодаре

Проектное финансирование в Краснодаре Условия для проектного финансирования

Условия для проектного финансирования Особенности ПФ

Особенности ПФ