Оценка стоимости бизнеса: экспресс-модель денежных потоков

Дранко О.И.

к.ф.-м.н., доцент,

Московский физико-технический институт (МФТИ)

Управленческий учет

6/2012

В данной статье рассматривается модель экспресс-расчета стоимости бизнеса путем построения денежных потоков на перспективу, которое осуществляется с помощью модели финансового прогнозирования. Используется информация из общедоступной финансовой отчетности. Приводится пример расчета стоимости одной из крупнейших российских компаний и сопоставление с рыночными оценками, делается вывод о приемлемой точности экспресс-модели.

На начальных этапах развития рыночных отношений в России стояла задача «выживания» бизнеса. На новом этапе развития капитализма существенно меняется целевой показатель: предстоит задача формирования и увеличения стоимости бизнеса. Эта задача существенно более сложная, так как требует управления гораздо более широким перечнем параметров, не только экономических, но и факторов риска и др.

Для проведения оценки стоимости необходим инструмент «разумной» сложности, который может применяться руководством российских компаний.

Целью данной статьи является построение модели оценки стоимости, позволяющей формировать прогноз финансовой отчетности и анализировать последствия принятия управленческих решений, которая сочетала бы в себе и относительную простоту, и практическую ценность. В качестве исходной информации рассматривается финансовая отчетность предприятий.

Модель прогнозирования денежных потоков

Основное балансовое уравнение предприятия (активы равны пассивам) имеет вид

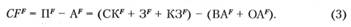

ВА + ОА = СК + 3 + КЗ, (1)

где ВА - необоротные активы, ОА - оборотные активы, СК - собственный капитал, 3 - займы и кредиты, КЗ - кредиторская задолженность.

Это соотношение является своего рода инвариантом финансовой отчетности и должно оставаться верным для любого момента времени. Основное балансовое уравнение (1) предприятия должно оставаться верным и для прогнозируемого периода [1].

Сформируем план движения денежных средств в косвенной форме:

Денежный поток = Нерасп. прибыль + Амортизация - ΔАктивы + ΔДолги. (2)

Задача формирования прогноза денежных потоков разбивается на подзадачи прогноза по отдельным статьям. Приведем краткое описание модели прогнозирования денежных потоков на основе финансовой отчетности компании [2].

Шаг 1. Формирование исходных данных: бухгалтерская или управленческая отчетность.

Шаг 2. Расчет коэффициентов: удельные затраты, сроки оборачиваемости оборотных активов и кредиторской задолженности.

Шаг 3. Прогноз объема продаж. Для данной модели рассматривается как внешний фактор, может определяться по тенденции прошлых лет.

Шаг 4. Определение прогнозируемых значений коэффициентов удельных затрат и сроков оборачиваемости в следующем периоде.

Шаг 5. Прогноз агрегированной отчетности.

Формируется прогноз расходов (на базе информации об удельных затратах или о разделении затрат на условно-переменные и условно-постоянные [3]). Рассчитывается чистая прибыль (после налогов) нераспределенная прибыль (после дивидендов).

Прогноз оборотных активов и кредиторской задолженности определяется по сроку оборачиваемости. При росте продаж растут вложения в оборотные активы.

Прогноз необоротных активов осуществляется с учетом предполагаемого развития. Следует отметить, что этот фактор впрямую может не вытекать из прошлой финансовой отчетности.

Величина собственного капитала в прогнозируемом периоде увеличивается на нераспределенную прибыль. Именно здесь происходит увязка отчета о прибылях и убытках и баланса: капитал предприятия увеличивается на величину нераспределенной прибыли. Здесь важное влияние имеет дивидендная политика. Кроме того, связь между балансом и отчетом о прибылях и убытках проявляется в использовании сроков оборачиваемости.

Прогноз кредитов зависит от заемной политики предприятия, которую косвенно можно определить из отчетности:

пассивная: сохранение величины долга, перекредитовка, прогнозное значение займов остается на прежнем уровне;

консервативная: сохраняется пропорция между собственным капиталом и долгом;

ускоренный возврат долга: свободные денежные средства направляются на погашение долга, при отрицательном прогнозом денежном потоке - долг наращивается.

Таким образом, формируется прогноз активов AF и пассивов IF по отдельным независимым статьям.

Шаг 6. Расчет свободного денежного потока. Основное балансовое уравнение предприятия А = П должно оставаться верным и для прогнозируемого периода:

Свободный денежный поток - превышение пассивов над активами.

Символ F указывает на прогноз (Forecast).

Как правило, в условиях быстрого роста потребность в активах растет быстрее пассивов и свободный денежный поток является отрицательным. Тогда его называют потребностью в финансировании и необходимы инвестиции для сбалансированности финансового плана. Дополнительно можно рассмотреть мероприятия по развитию, которые превращают внутренние возможности предприятия во внутренние инвестиции.

Точки принятия решений по параметрам модели:

темп роста объема продаж;

изменение удельных затрат;

изменение сроков оборачиваемости;

размер инвестиций во внеоборотные активы;

политика заимствований;

дивидендная политика - выплата дивидендов из чистой прибыли.

Модель стоимости по дисконтированным денежным потокам

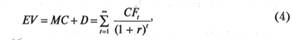

Рассмотрим модели оценки стоимости методом дисконтирования денежных потоков [51].

где EV - стоимость бизнеса,

МС - стоимость акционерного капитала,

D - долг,

r - ставка дисконтирования.

Основная идея - применить экспресс-модель денежных потоков для нескольких последовательных лет.

Наиболее распространенный подход при проведении оценки следующий.

1. Стоимость компании разбивается на два периода: прогнозный длительностью N лет, и постпрогнозный (с N + 1 года до бесконечности).

2. В прогнозном периоде денежные потоки рассчитываются в явном виде, в данном подходе используется модель финансового прогнозирования.

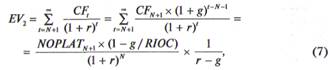

3. В постпрогнозном периоде используется предположение о фиксированной скорости роста денежного потока g в течение всего последующего периода:

где EV1, EV2 - стоимость бизнеса в прогнозный и постпрогнозный периоды соответственно.

Значение EV1 (стоимость бизнеса в прогнозный период) сформируем последовательным применением модели прогнозирования денежных потоков по годам:

Стоимость бизнеса в постпрогнозный период при r > g рассчитывается по формуле, аналогичной формуле Гордона:

где NOPLAT - чистая прибыль после налогов, но до процентов;

RIOC - отдача на вложенный капитал;

g/RIOC - доля чистой прибыли на инвестирование.

Таким образом, экспресс-модель оценки стоимости в аналитическом виде при постоянстве параметров системы и для пассивной заемной политики выражается формулой

Пример расчетов по модели стоимости

В качестве примера рассмотрим одну из крупнейших компаний России ОАО «Роснефть». Оценка денежных потоков сделана косвенным методом на основании экспресс-модели финансового прогнозирования. Результаты оценки на 01.01.2011 приведены в табл. 1.

Таблица 1. Оценка денежного потока (млн долл.)

| Прогнозный период | 2010 факт | 2011 прогноз | 2012 прогноз | 2013 прогноз | Постпрогнозный период |

| Выручка | 63,047 | 88,266 | 123,572 | 173,001 | 242,201 |

| Полные затраты | 52,645 | 73,276 | 102,159 | 142,596 | 199,207 |

| Чистая прибыль | 10,402 | 14,990 | 21,413 | 30,405 | 42,994 |

| Оборотные активы | 12,045 | 16,863 | 23,608 | 33,051 | |

| Текущие пассивы | 6,195 | 8,623 | 12,022 | 16,780 | |

| Собственный оборотный капитал | 5,850 | 8,240 | 11,587 | 16,272 | |

| Вложения в оборотные активы | -2,390 | -3,346 | -4,685 | ||

| Инвестиции в основные средства | -3,539 | -4,955 | -6,937 | -9,712 | |

| Выплаты по займам и долгам | |||||

| Денежный поток инвестиций и долгов | -3,539 | -7,345 | -10,283 | -14,397 | |

| Чистая прибыль -инвестиции - долги | 6,863 | 7,645 | 11,129 | 16,008 |

Исходная информация и предположения:

данные бухгалтерского учета за 2010 г. (отчет в соответствии с обще принятыми правилами бухгалтерского учета США);

среднегодовые темпы роста объема продаж 40% (среднегодовой рост выручки за период за период 2005-2008 гг. и 2010 г. без учета резкого спада в кризисный 2009 г.);

доля переменных затрат (себестоимости) составляет 82%;

вложения в основные средства приняты на уровне 5% остаточной стоимости, что соответствует среднему росту внеоборотных активов;

срок оборачиваемости текущих активов и пассивов оценивается от выручки;

отдача на вложенный капитал (ROIC) - 12%;

ставка дисконтирования в расчете принята 15%;

темп роста компании в постпрогнозный период (g) - 3%.

На основе проведенных оценок денежных потоков произведем расчет капитализации компании (табл. 2).

Таблица 2. Оценка капитализации компании

| Расчет стоимости | Млн долл. | Вес |

| Средневзвешенная | 91,708 | |

| 1.1. Рыночная стоимость - RBC.RU | 78,596 | 0,00 |

| 1.2. Консенсус оценки - RBC.RU | 95,177 | |

| 2.1. Чистые активы | 55,504 | 1,00 |

| 3.1. Мультипликатор по Выручке | 41,915 | 0,33 |

| 3.2. Мультипликатор по EBITDA | 68,861 | 0,33 |

| 3.3. Мультипликатор по чистой прибыли | 82,888 | 0,33 |

| 3. И т о г о оценка по мультипликаторам | 64,555 | |

| 4. Дисконтированные денежные потоки | 155,067 | 1,00 |

| Прогнозная стоимость - прибыль | 49,218 | |

| Прогнозная стоимость - инвестиции | -23,629 | |

| Постпрогнозная стоимость - прибыль | 153,076 | |

| Постпрогнозная стоимость - инвестиции | -2,466 | |

| Денежные средства - долги | -21,132 |

Обратим внимание, что величина постпрогнозной стоимости значительно выше стоимости в прогнозный период.

На 30.08.2011 по данной компании на www.rbc.ru было представлено 16 оценок стоимости со средней ценой 10,3 долл. и среднеквадратичным отклонением 0,9 долл., что составляет 9% [6]. Расчеты средневзвешенной стоимости отличаются от средней величины консенсус-прогноза на 4%. Таким образом, для экспресс-оценки рассматриваемая модель показывает приемлемую точность.

Задача роста стоимости

Различные методы оценки стоимости дают различающееся значение величины стоимости. Но часто для многих предприятий стоит вопрос путей повышения стоимости и направлений «главного удара» - наиболее важных, на которых необходимо сосредоточить усилия собственников и менеджмента компании. По мнению академика РАН А. Шейндлина, «любые прогнозы никакой ценности не имеют... Ни один прогноз, а я держал в своих руках все прогнозы развития энергетики за последние семьдесят лет, не реализовался. Но прогноз нужен для понимания цели, куда надо направить сегодня удар» [8].

Из модели стоимости можно выделить следующие основные направления влияния на стоимость:

рост объема продаж;

сокращение затрат (переменных и постоянных);

сокращение финансового цикла (срока оборачиваемости оборотного капитала);

оптимизация инвестиционной программы;

уменьшение ставки дисконтирования (уменьшение рисков, повышение корпоративного управления).

Для понимания возможности влияния на оценку справедливой стоимости бизнеса проведем расчеты чувствительности. Компактность экспресс-модели позволяет провести такой анализ за короткое время. Результаты расчетов представлены в табл. 3.

Таблица 3. Влияние на капитализацию изменения факторов на 1%, млн долл.

| Показатель изменения | Текущее значение параметра, % | Изменение на шаг (чувствительность), % | Изменение капитализации |

| Темп роста продаж | 40 | 1 | 4,749 |

| Сокращение удельных затрат | 0 | -1 | 32,546 |

| Сокращение срока оборачиваемости оборотных активов | 0 | -1 | 447 |

| Инвестиции во внеоборотные активы | 5 | -1 | 3,188 |

| Уменьшение ставки дисконтирования | 15 | -1 | 20,019 |

Результаты комплексного сценария превышают сумму влияния отдельных факторов из-за синергии влияния показателей.

Из табл. 3 видно, что наиболее существенное влияние оказывают: - сокращение удельных затрат;

уменьшение ставки дисконтирования (факторы риска, корпоративного управления).

Большое влияние удельных полных затрат обусловлено значительной долей переменности полных затрат (около 82%), поэтому сокращение полных затрат на 1% приводит к значительному увеличению прибыли и денежного потока.

Результаты моделирования изменения капитализации бизнеса при достижении целевых (желательных) параметров в течение трех последовательных лет представлены в табл. 4:

повышение темпов роста объема продаж на 2% в год;

сокращение себестоимости на 0,5% в год;

сокращение срока оборачиваемости оборотных активов на 1% в год;

увеличение инвестиций во внеоборотные активы на 1% в год;

уменьшение рисков (ставки дисконтирования) на 2%.

Таблица 4. Влияние на капитализацию достижения целевых значений, или долл.

| Показатель изменения | Текущее значение параметра, % | Целевое значение, % | Полное изменение капитализации |

| Темп роста продаж | 40 | 42 | 9,597 |

| Сокращение удельных затрат | 0 | -0,5 | 16,386 |

| Сокращение срока оборачиваемости оборотных активов | 0 | -1 | 447 |

| Инвестиции во внеоборотные активы | 5 | 6 | -3,188 |

| Уменьшение ставки дисконтирования | 15 | 13 | 44,248 |

| Комплексный сценарий | 75,234 |

При достижении целевых значений, определенных выше, оценка капитализации компании может значительно вырасти и составить 230 млрд долл. Наиболее существенными факторами, влияющими на изменение стоимости компании, являются:

уменьшение ставки дисконтирования (уменьшение рисков);

сокращение удельных полных затрат;

рост объема продаж.

Модельные исследования позволяют выделить основные направления желательных изменений, но вопрос практической реализуемости зачастую остается открытым: в российской литературе не очень много материалов по повышению внутренней эффективности предприятий. Выделим работы под руководством д.т.н. В.А. Ирикова [7]. В них на конкретных примерах (десятки успешных проектов) описываются комплексы мероприятий по увеличению объема продаж, сокращению затрат, управлению оборотными средствами.

Использование модели финансового прогнозирования позволяет сформировать прогноз денежных потоков на несколько лет, что позволяет применить модель оценки стоимости.

Использование стандартной финансовой отчетности является важным фактором применимости на практике.

Использование модели небольшой сложности позволяет за небольшое время собственникам и менеджменту компании сформировать оценку стоимости своего бизнеса и выделить основные направления повышения стоимости.

Примеры использования экспресс-модели показывают приемлемую точность оценок.

Литература

1. Брейли Р., Майерс С. Принципы корпоративных финансов : пер. с англ. - М. : Олимп-Бизнес, 2004.

2. Дранко О.И. Прогнозирование финансового состояния предприятия на базе финансовой отчетности // Управленческий учет. - М. : Дело и Сервис, 2010.--№3.

3. Дранко О.И. Некоторые варианты точки безубыточности // Управленческий учет.- М. : Дело и Сервис, 2010.- № 7.

4. Дранко О.И., Романов B.C. Выбор стратегии роста компании на основании критерия максимизации ее стоимости: непрерывный случай // Исследовано в России.- 2006.- № 117.- С. 1107-1117.

5. Коупленд Т., Колер Т., Шурин Д. Стоимость компаний: оценка и управление.- М,: Олимп-Бизнес, 2005.

6. Прогнозы и рекомендации профучастников по российским акциям. -URL: http://consensus.rbc.ru/shares/# (дата обращения: 15.06.2011).

7. IPO и стоимость российских компаний: мода и реалии / В.Г. Балашов и др.- М. : Дело, 2008.- 336 с.

8. Эксперт. - 2007. - 5 марта. - № 9 (550).

Проектное финансирование

Проектное финансирование Проектное финансирование в Краснодаре

Проектное финансирование в Краснодаре Условия для проектного финансирования

Условия для проектного финансирования Особенности ПФ

Особенности ПФ